A股研报

返回页首

本科毕业於同济大学工科,硕士毕业於华东师范大学金融贸系。现为辉立证券持牌高级分析师,主要负责汽车及航空板块的研究,曾获得《华尔街日报》亚洲区2012年度汽车及零部件最佳分析师第二名,擅长将行业前景与上市公司结合分析。

Bachelor Degree in Tongji University of Engineering; Master Degree in East China Normal University of finance. Currently cover automobile and air sectors. Having worked in research for years and is good at combining analysis for the companies with industry prospects.

| 电话: | 86 21 51699400-103 | 电邮: | zhangjing@phillip.com.cn | |

| 投资建议 | 增持 (首次) |

| 建议时股价 | $8.210 |

| 目标价 | $9.170 |

第三季度业绩保持平稳

公司发布25年三季报:2025年前三季度,公司实现营业收入/归母净利润/扣非净利润分别为47.94亿元/4.45亿元/6亿元,同比增长分别为-0.19%/-28.62%/-3.09%,毛利率为28.04%,同比-0.22pct。2025年三季度单季,公司实现营业收入/归母净利润/扣非净利润分别为16.2亿元/2.03亿元/1.98亿元,同比分别+6.65%/+0.24%/+0.75%。

上半年火灾影响逐步消除

尽管三季度海外市场不佳,公司仍保持稳定:从2025Q3主要下游汽车市场销量表现来看:北美汽车销量510.40万辆,环比微降2.16%;欧洲乘用车注册量311.36万辆,环比下降9.33%,而公司三季度营收/扣非净利润环比分别+2.38%/+0.83%,反映了公司经营稳健。另外二季度墨西哥厂房发生火灾导致3,375.10万美元的营业外支出,折合人民币金额2.42亿元,该等受损财物均处於保险理赔的范畴内,公司已向安盛AXA保险提交了理赔函,预计最终的保险赔偿金额能覆盖公司实际损失金额。

拓展顶棚新品类业务打开成长空间

公司23年发行可转换债,扩建顶棚及顶棚总成类产品,专案已获客户定点,包括墨西哥岱美新增汽车顶棚系统集成产品30万套和汽车顶棚产品60万套,舟山银岱新增汽车顶棚产品70万套。公司主营产品遮阳板、头枕和顶棚中央控制器,对应单车配套价值量为588元,而募投专案顶棚产品和顶棚集成系统产品,配套单车价值量分别为700元和4000元,价值提升将为公司业绩的後续增长打开成长空间。根据可转债募集说明书,预计项目成功达产後,第一年公司营收将增加8.44亿元,占公司2022年营收的16.4%,第三年公司将新增营收21.10亿元。从净利润端来看,公司成功达产後第一年净利润将增加1.11亿元,第三年新增净利润将达到2.89亿元。目前公司"年产70万套顶棚产品建设专案"已结项,"墨西哥汽车内饰件产业基地建设专案"预计达产日期由2025年1月延期至2026年12月,达产後预计增加年产30万套汽车顶棚系统集成产品和60万套汽车顶棚产品,公司产能建设为後续承接北美客户新订单提供保障。

公司成立於2001年,是全球汽车内饰件领域的知名制造商,主要产品为汽车的顶棚系统和座椅系统的内饰件,包括遮阳板、头枕、顶棚、顶棚中央控制器、扶手等汽车内饰产品,其中,公司核心产品汽车遮阳板在该细分市场位居全球第一,2022年即在全球市场的份额超过40%。公司2024年营业收入63.77亿元,同比+8.8%,国外占比85.35%,净利润8.02亿元,同比+22.66%。

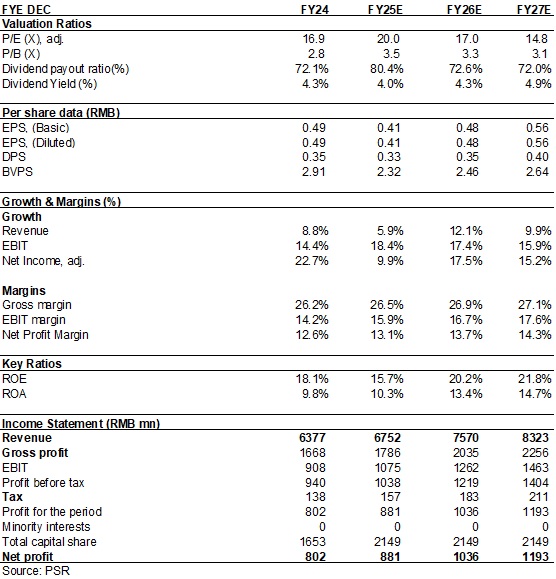

公司於汽车领域的业务稳健,募投项目即将贡献收益,带来业绩增长动力。我们看好公司发展前景,预计公司2025-2027年每股收益为0.41/0.48/0.56元,给予26年19倍预计市盈率,目标价9.17元,增持评级。(现价截至11月25日)

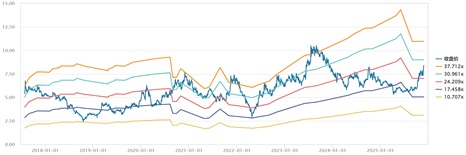

Historical P/E Band

Source: Wind, Company, Phillip Securities Hong Kong Research

1)新业务推进进度体低於预期;

2)下游行业销量受宏观经济倒退不及预期;

3)原材料价格急剧上涨或产品价格急剧下滑;

4)海外市场风险。

(现价截至2025年11月25日)